É natural que nesse começo de jornada na Bolsa de Valores, com tantas possibilidades, você tema cometer algum equívoco, correto? Claro, aprendemos bastante com os erros. Mas eu quero te ajudar a evitar cometer os maiores erros do investidor iniciante.

Imagine que você está dirigindo um carro em uma cidade que lhe é estranha. Justamente por ser “de fora”, toma uma rua na contramão e acaba batendo de frente com outro veículo. Obviamente o acidente – seu erro – te ensinaria a mão correta da via.

Porém, se você pudesse escolher saber de antemão por alguém ou pelo GPS que não poderia virar naquele sentido, tenho certeza que você iria preferir evitar o acidente e todo o transtorno decorrente dele.

Justamente nesse sentido que eu quero te ajudar a evitar os maiores erros do investidor iniciante, seguindo um conselho do maior de todos, Warren Buffet: a regra número um dos investimentos é “Não perca dinheiro”

Maiores erros do investidor iniciante: tentar especular

Esse não apenas é o erro mais cometido, mas também tem um dos maiores potenciais de te fazer perder dinheiro. Especular é comprar um ativo esperando adivinhar seu valor no curto prazo. Ou seja, você compra agora esperando uma rápida valorização do ativo para já vendê-lo em pouco tempo.

O que torna especular um dos maiores erros do investidor iniciante? Simples: o verdadeiro poder dos investimentos não está em comprar algo agora para vender 10% mais caro dentro de um ano, mas em acumular patrimônio ao longo do tempo.

Você ainda não entendeu como potencializar o seu investimento. Comprando bons ativos de maneira diversificada e mantê-los ao longo do tempo. É isso que vai fazer o efeito dos juros compostos e multiplicar seu dinheiro no longo prazo.

Especular, apostar na dica do ano, só vai te fazer perder dinheiro.

Para além dos achismos I

E para você não pensar que estou apenas dando mais uma opinião, vou te dar ao menos uma referência de estudo comprovando cada um desses erros dos investidores iniciantes.

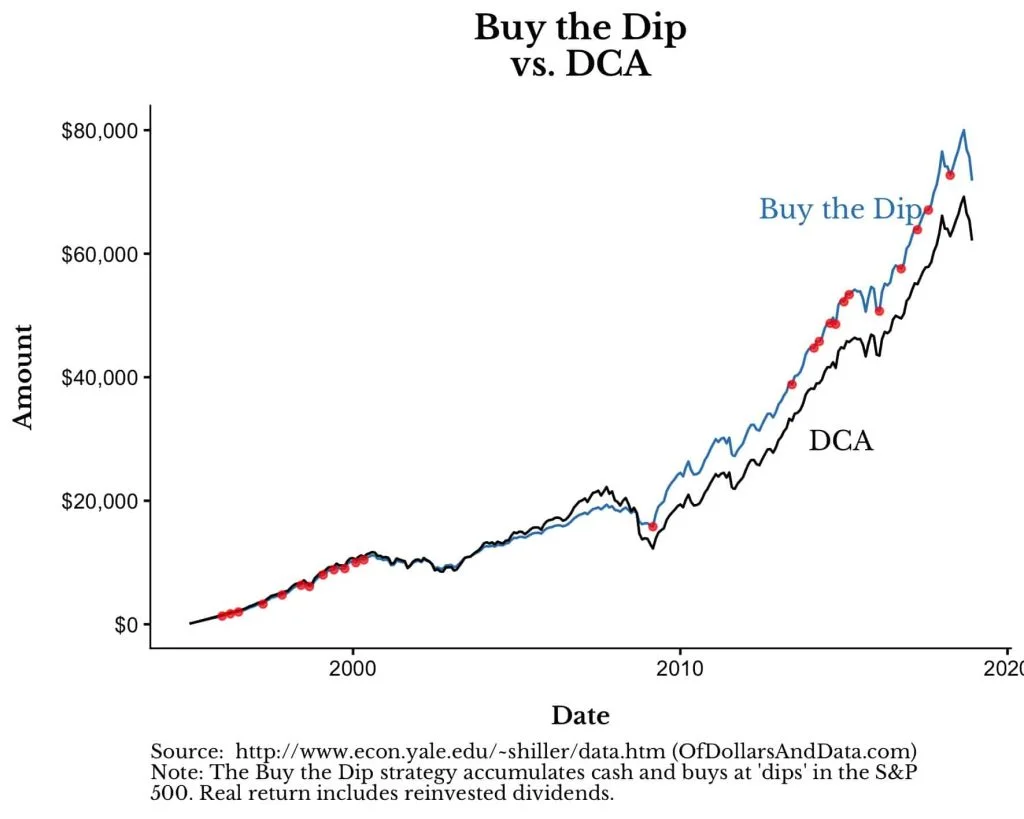

A seguir você pode conferir o gráfico de um estudo da universidade de Yale chamado “Buy the Dip vs. DCA” que comparou os dois cenários: o primeiro no qual se espera para só comprar a ação quando ela estiver mais barata (Buy the Dip) e o segundo no qual se investe todos os meses, estando em baixa ou não (DCA).

O estudo mostra, conforme ilustra o gráfico, que o melhor resultado no longo prazo é obtido no cenário DCA. Ou seja, esqueça especulação, comprar hoje para tentar vender em um mês, tentar adivinhar o movimento das coisas.

Foque em selecionar bons ativos de maneira diversificada, mantendo-os no longo prazo. Com certeza, seus resultados serão melhores.

Maiores erros do investidor iniciante: usar os tipos de investimentos de maneira errada

O que você pensaria se visse alguém tentando apontar um lápis com uma borracha? Ou ainda, tentando apagar uma letra a mais usando um apontador? Eu certamente pensaria que essa pessoa não tem a menor noção de como usar cada um desses materiais escolares.

O mesmo problema ocorre quando o investidor iniciante tenta criar uma reserva de emergência investindo em FIIs. Ou ainda, quando investe em renda fixa esperando que seu patrimônio cresça no longo prazo. Se fizer isso, você está usando seus investimentos da maneira errada.

O objetivo de um FII não é ter liquidez, assim como a renda fixa não gera crescimento de patrimônio no longo prazo. Use cada investimento no seu melhor objetivo, para aquilo que são feitos.

Se você quer montar uma reserva de emergência – algo extremamente necessário, o primeiro passo para um investidor –, faça em renda fixa, escolha um ativo que tenha alta liquidez, como o Tesouro Selic.

Se a sua intenção é construir patrimônio no longo prazo, foque em renda variável – FIIs e ações.

Se quiser saber quais são os melhores investimentos para iniciantes e, principalmente, a maneira correta de usá-los, confira nosso artigo Os 3 melhores investimentos para iniciantes na Bolsa.

Para além dos achismos II

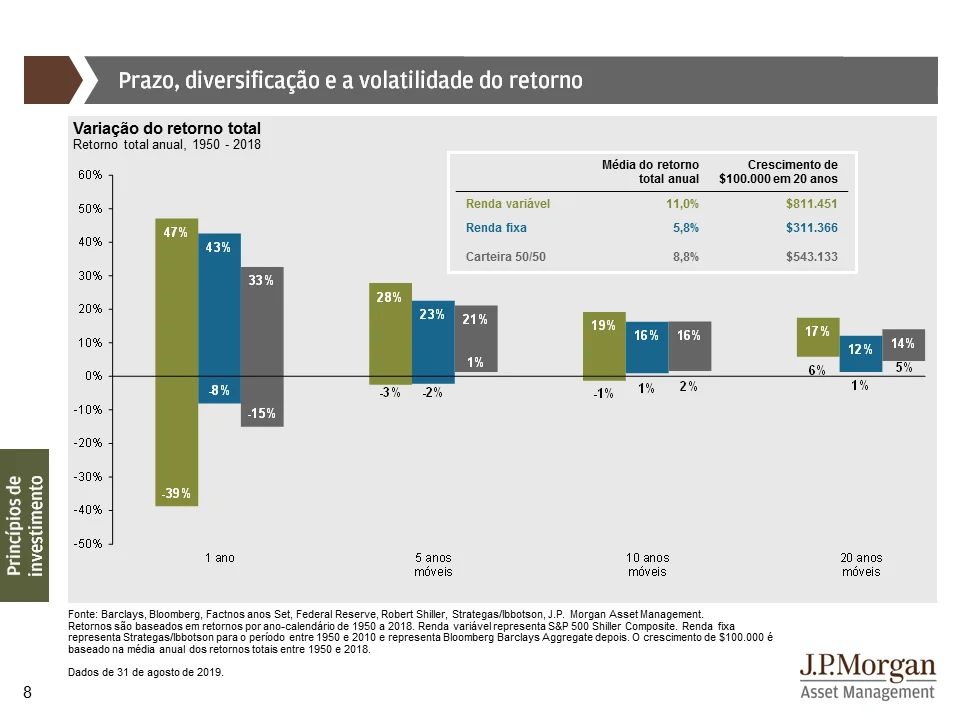

Ficou interessado em construir patrimônio no longo prazo, mas acha arriscado investir em renda variável? Dê uma olhada no gráfico abaixo, extraído desse estudo da JP Morgan. Nele, vemos que num curto prazo (menos de 5 anos) o risco das ações é maior, pois elas apresentam alta variação.

Porém, conforme entramos no longo prazo, o risco das ações desaba abruptamente. As ações mantêm seu potencial de retorno, mas agora com um risco extremamente reduzido.

Maiores erros do investidor iniciante: Não ter autonomia

Esse é um erro polêmico. Depender de intermediários, mais especificamente investir em Fundos de Investimentos, não vai promover um crescimento no seu patrimônio.

E o motivo é simples: taxas. No plural porque não é só uma. A grande maioria dos fundos ligados à renda variável – fundos de ações ou multimercados – possui uma taxa de 2% de administração e uma taxa de 20% de performance.

Ou seja, a grande maioria do montante que o fundo rende fica com a própria instituição financeira gestora. Por sua vez, seu patrimônio permanece estagnado ao longo do tempo.

Para além dos achismos III

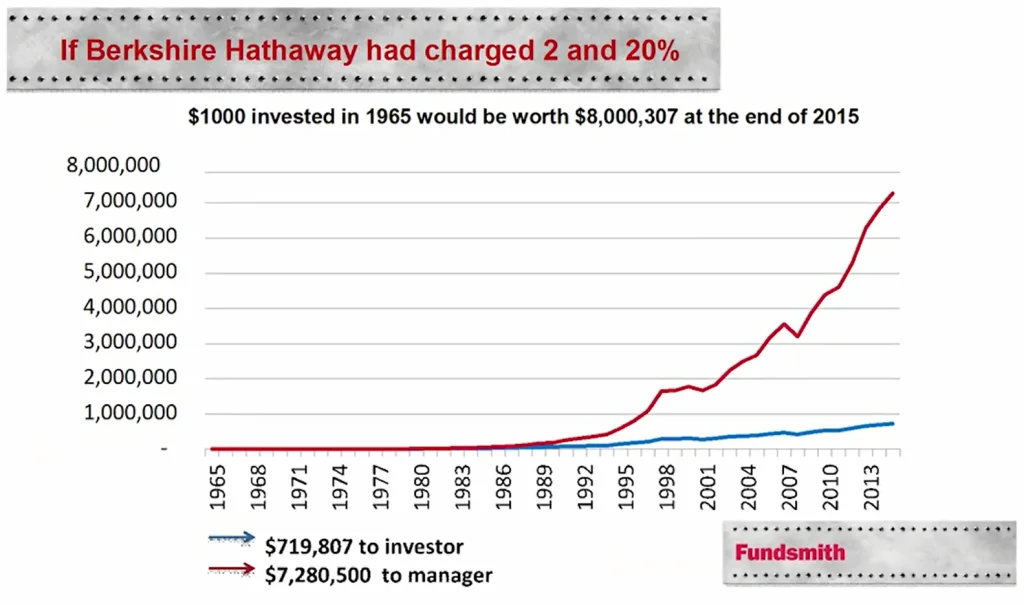

Um estudo de caso da Berkshire, uma holding norte-americana, comparou o investimento como holding, diretamente na ação, com um fundo de investimento com as mesmas taxas cobradas aqui no Brasil.

Os números são impressionantes. Se tivesse investido U$ 1000,00 no começo da Berkshire, hoje, como uma ação, com você investindo com autonomia, hoje você teria 8 milhões de dólares. Se investisse como fundo de investimento, hoje você teria em torno de 700 mil dólares – e os demais 7,3 milhões estariam nas mãos do fundo.

Estudo de caso da Berkshire mostra melhor do investimento como holding em relação ao investimento através de um fundo

Conclusão

Se você não especular, usar cada investimento para o seu objetivo real, da maneira certa e parar de sustentar instituições financeiras, investindo com autonomia, definitivamente sua chance de fazer alguma besteira será muito pequena.

Claro, há outros passos, como saber diversificar seus ativos, mas esses três são pilares básicos.

Tudo isso faz parte da Metodologia de Verdade. Se você não a conhece, é a metodologia que eu uso – e ensino – para investir.

Se quiser saber mais sobre a metodologia e ainda receber materiais gratuitos, basta acessar nosso grupo exclusivo.