Descubra como investir no Tesouro Direto, quais são seus riscos e benefícios. Saiba qual Tesouro comprar e para que cada um deles serve.

Fala, meu caro! Neste post vou esclarecer todas as suas dúvidas sobre um ativo essencial, seja para quem está começando a investir, seja para quem já tem uma carteira de investimentos.

Se você escolher o ativo certo, com a função certa, com certeza o Tesouro Direto vai contribuir para a sua carteira com segurança e liquidez. Vamos conhecer um pouco mais desse ativo?

O que é o Tesouro Direto?

Renda fixa versus renda variável

A primeira coisa que você precisa saber sobre o Tesouro Direto é que ele é um investimento de Renda Fixa. Entender o que é isso quer dizer é bastante simples: o próprio nome indica que o rendimento desse investimento é previsível, fixo. Ou se trata de uma porcentagem fixa, ou o rendimento acompanha alguma taxa como, por exemplo, a Selic.

Quando falamos em renda variável, como também o nome já dá uma pista, o rendimento não é certo, mas volátil. E isso ocorre porque ativos de renda variável estão ligados à economia real. Ou seja, empresas, se tratando de ações, ou imóveis, quando falamos de fundos imobiliários. Para esses ativos há uma variação.

Descubra Como ganhar dinheiro com ações.

Em outras palavras, para ativos como o Tesouro Direto podemos ter uma estimativa de quanto o dinheiro investido vai render no período.

Emprestar dinheiro para o governo é uma boa?

Ao investir no Tesouro Direto você está, de forma bem simples, emprestando dinheiro para o governo. Este, por sua vez, te devolve o valor emprestado com juros. Mas vale a pena emprestar dinheiro ao governo?

Há outros títulos de renda fixa, como CDB e LCI, onde se empresta não para o governo, mas para bancos. Essa é uma opção que eu não recomendo, pois queremos o máximo de segurança. É mais fácil um banco falir do que um Estado inteiro.

Poupança e a previdência privada são outras opções populares no Brasil. Mas a primeira tem uma rentabilidade bem baixa, às vezes mais baixa que a própria inflação. Por outro lado, a maioria dos fundos de previdência privada não batem nem o CDI.

Em outras palavras, nesse caso, emprestar dinheiro para o governo é sim uma boa.

Por que investir no Tesouro Direto?

Essa é uma pergunta fundamental a se responder, pois você pode cometer um dos maiores erros do investidor iniciante: usar o investimento para a finalidade errada.

Cada ativo tem o seu papel muito bem definido dentro de uma carteira de investimentos. Por exemplo, a renda variável – ações, FIIs e seus semelhantes no exterior – tem como principal função a construção de patrimônio e renda passiva no longo prazo. Ou seja, não se usa esses ativos para fazer a sua reserva de emergência.

Quer saber para que serve e como montar uma reserva de emergência? Dê uma olhada aqui: Reserva de Emergência: o que é, onde investir e como calculá-la.

Assim, a renda fixa – e, como consequência, o Tesouro – só faz sentido quando se pensa em segurança e liquidez. Se traduzirmos em funções práticas, teremos três: reserva de emergência, objetivos de curto e médio prazo e equilibrar as oscilações na carteira.

Veja também: Os melhores investimentos de renda fixa.

Vamos ver agora quais são as possibilidades que temos e as melhores opções para cada uma dessas funções.

Mas, afinal, em qual Tesouro investir?

Há três opções:

– Tesouro Selic: seu rendimento é ligado a Taxa Selic, a Taxa Básica de Juros na qual o Banco Central se baseia para controlar a inflação. Sua liquidez é diária, ou seja, é possível resgatar o valor investido a qualquer momento. Ou seja, o valor investido estará reajustado pela inflação.

– Tesouro IPCA+: também está ligado a uma taxa, o IPCA (Índice de Preços para o Consumidor Amplo), índice que mede a inflação. Além disso, está acompanhado por um rendimento fixo. Por exemplo, o IPCA+2% rende a variação do IPCA somado a 2%.

– Tesouro Prefixado: nesse Tesouro, uma rentabilidade anual fixa é definida no momento em que se investe. Logo, ao resgatar o valor, o título vai render exatamente o que foi acordado.

As funções e os seus Tesouros

Em primeiro lugar, precisamos excluir qualquer chance de investir no Tesouro Prefixado. Isso porque pode ocorrer da inflação no ano ser superior ao rendimento prefixado. Assim, você vai perder poder de compra.

Reserva de Emergência

A reserva de emergência requer liquidez diária. Afinal, você precisa conseguir resgatar o valor na hora. A melhor opção entre os tesouros que atende os pré-requisitos é o Tesouro Selic, no prazo mais curto o possível, que hoje seria o TESOURO SELIC 2025. Também é altamente indicado para objetivos de curto prazo pelos mesmos motivos.

Objetivos de médio prazo

Caso você queira, por exemplo, comprar uma casa em 6 anos, a melhor opção é o Tesouro IPCA+. Isso vale para objetivos de 5 a 10 anos. Não é um dinheiro que você quer arriscar perder, por isso não é uma boa opção a renda variável.

Aqui, o prazo deve ser igual ou menor do que o seu objetivo. Se quer comprar um carro em 2030, você deve investir no IPCA+ do ano mais próximo, 28, 29 ou 30.

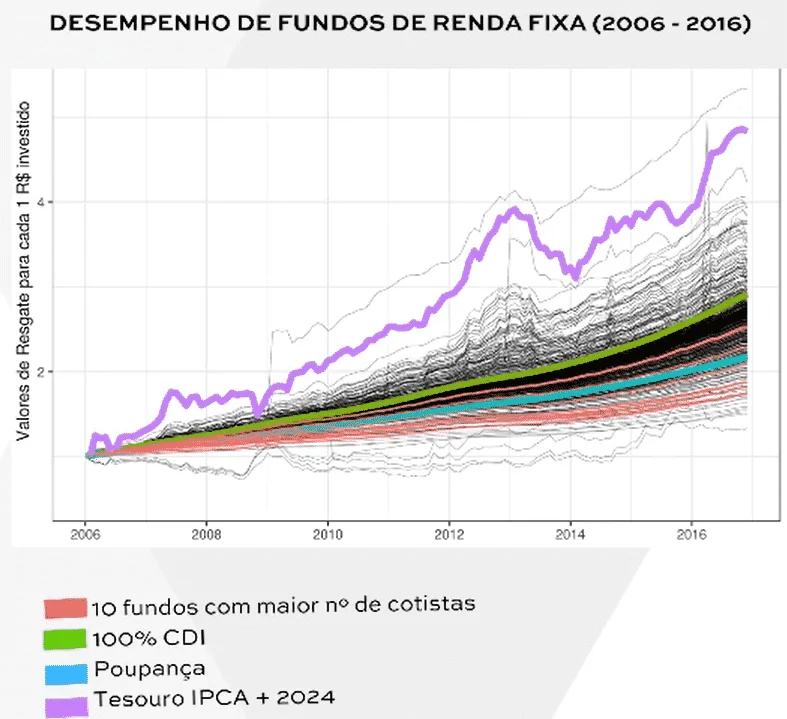

O gráfico a seguir ilustra a rentabilidade do IPCA+ frente a outros ativos usados para finalidades semelhantes. É bem fácil notar por que eu indico ele.

Equilibrar as oscilações na carteira

Se você tem uma porcentagem do seu dinheiro investido em IPCA+, caso suas ações ou FIIs enfrentem uma queda, ao invés de ceder à tentação de vendê-los, a parcela desse tesouro te dá segurança para manter o investimento.

Por tudo isso, os Tesouros Selic e IPCA+ estão entre os ativos que não podem faltar na sua carteira.

A melhor corretora para investir no Tesouro Direto

Você agora já sabe em quais ativos deve investir. Agora é hora de descobrir qual é a melhor corretora para começar. Dê uma olhada aqui: Corretora para Tesouro Direto – Qual escolher? Como comprar ativos? E, de quebra, vou te dar um passo a passo de como comprar seus ativos.

Quer saber mais sobre investimentos? Faça parte do nosso Grupo de Verdade e tenha acesso a conteúdos novos toda semana!