Funapão logístico, um dos iFundos imobiliários são ativos que não podem faltar na sua carteira. Descubra como funcionam, quais são suas vantagens e desvantagens e aprenda na prática como investir em um FII.

Fala meus caros! Hoje vou te contar um pouco mais sobre os FIIs.

Imagine receber aluguel dos melhores imóveis do país, mesmo sem adquirir nenhum, sem se preocupar com condomínio, inquilino e IPTU? Assim como investir nesses imóveis com apenas R$ 100,00?

É isso tudo – e muito mais – que os FIIs podem te proporcionar. Quer saber mais sobre esse investimento? É o que eu vou te contar neste post!

Fundos imobiliários: como funcionam?

Que tipo de ativo são os fundos imobiliários?

Em primeiro lugar, você precisa saber onde os FIIs se encaixam dentro do universo dos investimentos.

Renda fixa ou renda variável?

FIIs são ativos de renda variável. Uma vez que estão ligados a ativos da economia real, nesse caso, imóveis, seu rendimento não é fixo. Apesar de apresentar pouca variação, o ativo pode sofrer quedas e altas. Imóveis vagos, por exemplo, não geram aluguel. Há uma estimativa sim, mas não há uma garantia de fluxo.

A renda variável abrange ativos ligados à economia real: empresas ou imóveis. As ações estão para as empresas como os FIIs estão para os imóveis.

Quando investe em um FII, você passa a ter direito a receber aluguéis todos os meses. Os gestores do fundo escolhem os melhores imóveis para investir seu dinheiro, obedecendo ao mandato de finalidade, ou seja, ao documento que determina o objetivo do FII de acordo com a finalidade do investimento.

Há fundos e fundos

Em primeiro lugar, se você não sabe o que é um fundo, estamos falando de uma instituição financeira que faz uma gestão profissional desses investimentos. Há diversos investidores e a gestão escolhe como investir naquela classe de ativos.

Um dos pilares da metodologia de verdade é a autonomia. Você precisa ter liberdade para investir, sem depender de terceiros. Soa contraditório, não? Por que eu estaria te recomendando um fundo que depende de um terceiro?

Vamos lá! Existem dois tipos de fundo:

Abertos: Não há limite de montante. Em outras palavras, em qualquer dia, a qualquer momento você pode investir no fundo e aumentar o montante que o fundo terá para administrar. Esses são, por exemplo, os fundos de ação. Não há limite.

Fechados: Ao contrário, um fundo fechado tem uma quantidade fixa de cotas. Essas cotas não surgem “do nada” todos os dias. Quando investir em um FII, você estará comprando a cota de outra pessoa. O balcão de troca para esse negócio é a bolsa de valores. Aqui, então, entram os FIIs.

Matheus, essa diferença é realmente relevante? Com certeza, afinal, fundos abertos estão mais suscetíveis a má gestão. Neles, os gestores fazem movimentos de curto prazo apenas para agradar e atrair novos investidores. E o pior é que cobram altas taxas por isso. Ao contrário, o montante dos FIIs não é alterado – exceto em caso de novas emissões, que vou explicar num outro momento.

Mais uma diferença

Outra diferença é que os ativos nos quais os fundos abertos investem, você pode investir sem precisar de um terceiro. Logo, sem taxas de administração, o que deixa o investimento mais rentável.

Em contrapartida, não é todo mundo que consegue alugar um galpão logístico, uma laje corporativa na Faria Lima ou até mesmo um shopping center. Ou você estava achando que os Fundos Imobiliários alugam casas e comércios de bairro? Portanto não é contraditório.

Distribuição resultados

A Lei 9.779/1999 obriga os FIIs a distribuírem 95% de seus resultados. Por isso, os fundos imobiliários são a melhor opção para quem quer ter renda passiva todos os meses.

Fundos imobiliários: vantagens e desvantagens

Agora que você sabe o que é e como funciona um FII, é hora de falarmos de vantagens e desvantagens. Eu te adianto que a desvantagem é mínima perto das vantagens do ativo.

Principais vantagens

Quero chamar a sua atenção para três grandes vantagens que por si só já justificam a opção pelo ativo.

Baixa necessidade de capital

Você conhece alguém que comprou ou construiu uma casa e a alugou apenas para ter seu aluguel no final do mês? A princípio, esse tipo de investimento pode parecer distante. Afinal, não é simples investir dezenas, centenas de milhares de reais em um imóvel. Mais complicado ainda é ter milhões para investir em um galpão industrial.

Com os FIIs, você não precisa de um grande capital para ter renda passiva dos aluguéis de imóveis. E, como já disse, não estamos falando de qualquer imóvel. São os melhores imóveis do Brasil! Menos de cem reais é suficiente para você investir em um bom fundo.

Baixa concentração

Os fundos imobiliários ainda te permitem não ficar preso a um único imóvel. Não basta ser de qualidade, mas também há uma variação nos investimentos.

O mesmo fundo tem acesso a imóveis variados. O risco, portanto, é diluído.

Baixa tributação

Um aluguel pode chegar a ser tributado em 27,5%. Os proventos dos FIIs, em contrapartida, são isentos. Assim como são também isentas a venda dos imóveis dentro do fundo.

Nunca vou pagar imposto relacionado aos FIIs? Nunca, não. Se você vende uma cota, é tributado em 20% do lucro. Se não vender nenhuma cota, o imposto é zero. Ou seja, se escolher bem seu FII, não vai pagar impostos.

Outras vantagens dos fundos imobiliários

– Alta liquidez: assim como facilmente você consegue comprar um FII, com a mesma facilidade você o vende;

– Renda passiva: não há despesas com o imóvel;

– Diferenciação competitiva dos ativos: estamos falando dos melhores imóveis do país.

– Burocracia: não há dores de cabeça com o inquilino e com a papelada das imobiliárias e do cartório.

A única desvantagem

Você pode ter muitas cotas de um imóvel ao investir em um FII, mas nunca vai poder desfrutar dele.

Contudo, com a renda passiva que os bons Fundos Imobiliários te dão, você não tem muito a perder.

Fundos imobiliários: como investir na prática?

Ao passo que as cotas dos FIIs estão na Bolsa de Valores, você só pode acessá-las por meio de de uma corretora de valores.

Corretora de valores

Ela é, portanto, a intermediária entre você e a bolsa. É ela quem vai te mostrar tudo que está disponível, ações, FIIs, etc.

Se você ainda não tem uma conta em uma corretora, eu já expliquei por aqui Como escolher a melhor Corretora de Valores.

Na corretora você tem disponíveis ativos de renda fixa, fundos abertos de investimento, ações e FIIs. Em particular, esses dois últimos – assim como outros ativos ligados à economia real – são operados no Home Broker: uma ferramenta dentro da corretora que você vai utilizar para comprar ou vender FIIs e ações.

Mais para frente, vou simular uma compra e vou te mostrar a interface do Home Broker de duas corretoras diferentes.

O que preciso saber quando for comprar ou vender um FII?

Mas antes, há três coisas básicas que você precisa saber para comprar um FII.

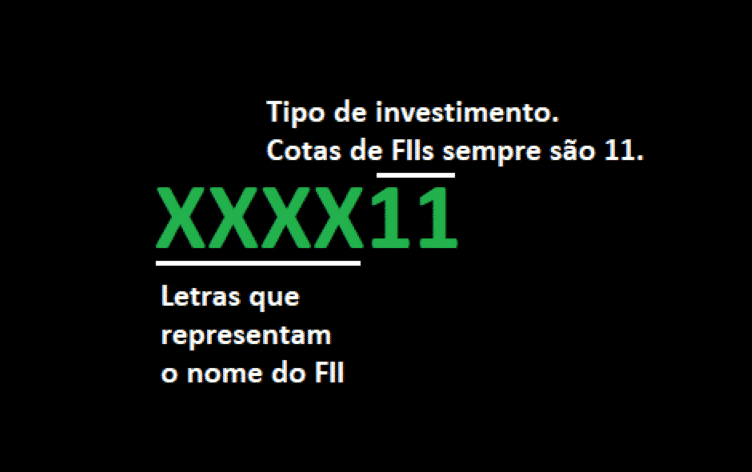

Ticker

A primeira delas é o Ticker, ou seja, o código ou a identificação do FII. São todos compostos por 4 letras e 2 números, sendo esses dois números 11.

Temos, por exemplo: KNRI11, VISC11 e HGRE11.

Preço de compra/venda

O preço em si não importa muito, pois você sempre deve selecionar o preço a mercado.

O que ocorre é que, na Bolsa, as pessoas estão sempre comprando e vendendo cotas. Conforme essa relação de oferta e demanda, você tem o preço daquele ativo. Uma opção que você tem é determinar um preço pelo qual você quer comprar aquele FII. Analogamente, você pode definir um preço para vender um FII.

Tanto a compra quanto a venda por um preço pré-determinado não faz parte da nossa metodologia. Uma vez que define de antemão um preço, você está tentando adivinhar como aquele ativo irá se comportar. E essa especulação é um dos maiores erros do investidor iniciante.

Não faz diferença nenhuma o FII estar R$ 1,00 mais caro ou mais barato. O que queremos é, sobretudo, comprar cada vez mais FIIs no longo prazo. Por isso, você não precisa selecionar preço, basta comprar a mercado.

Quantidade

Por fim, temos a quantidade. Esse é, sem dúvidas, o mais simples de todos.

A quantidade de cotas de FIIs que vai comprar é proporcional ao quanto você pretende aportar no mês. Se o FII custa R$ 100,00 e você tem R$ 1000,00 para investir nele, sua quantidade de FIIs comprados naquele mês será 10.

Compra de FIIs em duas corretoras

Vamos direto ao Home Broker de duas corretoras de taxa zero para mostrar como você deve comprar um FII.

Comprando fundos imobiliários na Clear

Em primeiro lugar, eu procurei e selecionei o FII KNCR11. Em seguida, defini o tipo de Ordem, “A mercado”. E por último preciso definir a quantidade.

Fundos imobiliários na Easyinvest

Na Easyinvest, na Boleta, de forma semelhante, você seleciona o Ativo, KNCR11, em seguida seleciona a opção “A mercado! e, por fim, a quantidade. Agora é só comprar!

Conclusão

Viu como é fácil comprar um FII? Não tem segredo!

Além disso, esse é um ativo que não pode faltar na tua carteira! Em especial, se você quer ter renda passiva, mas lembre-se: sempre no longo prazo, nada de especular.

Agora se você quer ter critérios para escolher os melhores fundos imobiliários, dê uma olhada aqui.

Entre para o nosso Grupo de Verdade e tenha acesso a materiais gratuitos sobre investimentos toda semana.

Você sabe o que são ETFs? Sabia que são o melhor investimento para começar a investir no exterior? Saiba o que são, como investir e quais são os melhores ETFs da

Fala meu caro! Seguimos com a nossa série de posts sobre investir no exterior. Eu já te contei Por que e Como investir no exterior. Se você ainda não conferiu esses dois posts, é melhor dar uma olhada neles antes de seguir por aqui, ok?

– Por quê: 3 vantagens de investir no exterior

– Como: Corretoras para investir no exterior: como escolher a melhor?

Mas agora eu vou contar – já comecei dando spoiler, né? – qual é o investimento ideal para quem está começando a investir no exterior e como escolher os melhores ativos!

ETFs, Stocks e REITs: que ativos são esses?

Antes de mais nada, antes mesmo de falar de ETFs, é preciso falar um pouco de outros dois ativos essenciais para quem quer investir no exterior. São eles: Stocks e REITs.

Stocks

Quando você compra uma ação da Apple, do Google ou de qualquer outra empresa na bolsa americana, na verdade, você está comprando Stocks. Ou seja, stocks nos Estados Unidos correspondem às nossas ações no Brasil.

Assim, ao comprar Stocks, você compra parte de uma empresa e obtém ganho no seu crescimento e nos seus lucros.

REITs

Se Stocks correspondem às ações, você já deve imaginar a qual classe de ativos os REITs correspondem, mas já te adianto: sim, são como os FIIs americanos. Há uma diferença pequena quanto à estrutura contábil, mas não vale a pena entrar no seu mérito.

REITs, como os FIIs, investem em imóveis. (Imagem: Rawpixel)

Ativos que nos dão resultado de maneira segura, que nos poupe tempo e de forma autônoma, pois quanto menos intermediários, melhor.

Eu não trabalho com achismos, mas com referências bibliográficas sólidas, seja da minha especialização em Harvard, seja de livros ou estudos por conta, dados históricos e experiência pessoal. Dito isso, sabe-se que os investimentos que mais dão retorno são empresas e imóveis.

Mais uma vez, não é achismo, mas algo já consolidado na literatura da área. Veja, por exemplo, o famoso estudo do Jeremy Siegel, Stocks for the Long Run que prova de maneira cabal isso.

Assim, fica fácil definir em quais classes de ativos estaremos investindo no exterior: empresas e imóveis, ou ainda, Stocks e REITs.

Mas, Matheus, onde entram os ETFs? Não eram eles os melhores ativos para quem está começando?

ETFs: Exchange-Traded Funds

Calma, a partir de agora você vai entender por que ETFs são a melhor opção para você que planeja investir no exterior.

Em síntese, ETFs são negociados na bolsa como uma ação – assim como você compra pela Avenue uma ação da Johnson & Johnson, também compra um ETF específico na mesma corretora.

É um fundo de gestão passiva. Como fundo, investe em muitas coisas, como um pacote ou uma cesta, que contém vários Stocks e REITs. E é aqui que está o pulo do gato. Ainda não tem muita experiência para selecionar bons Stocks e REITs? Os ETFs surgem como uma opção, pois selecionam bons ativos.

ETFs, fundos e autonomia

Você já deve ter me visto repugnar fundos de investimento, por te fazerem perder a autonomia, um dos pilares da premissa RSTA. É aqui que preciso explicar a diferença entre um fundo de gestão passiva, como um ETF, e um fundo de gestão ativa, como previdência privada e fundos multimercado.

Na gestão ativa, há um gestor intervindo diretamente na escolha dos ativos, sem muito critério. Além disso, cobram altas taxas de administração (~2%) e performance (~20%). Ou seja, parte relevante do rendimento fica com o próprio gestor. Investir em fundos de gestão ativa é um dos erros de quem está começando a investir.

Ao contrário, em fundos de gestão passiva, há critérios bem definidos que independem do gestor. Há ETFs, por exemplo, que investem nas 500 empresas com melhor desempenho na bolsa americana. Se a empresa X cai para 501 e a empresa Y sobe para 500, sem a intervenção do gestor, o fundo deixa de investir em X para investir em Y.

Quanto às taxas, você vai ver quão baixas são, quase que irrelevantes. Temos então um caso de trade-off, onde optamos por perder de um lado, nas taxas, para ganhar de outro lado, na diversificação e no rendimento. Perdemos para ganhar.

Como selecionar os melhores ETFs

Por fim, vou te ensinar a selecionar os melhores EFTs da bolsa americana. Primeiro, vamos ver alguns critérios a se observar. Em seguida, vamos aplicar esses critérios e selecionar esses EFTs. Sim, eu vou te pegar pela mão e mostrar exatamente como se deve fazer.

Critérios

Há três critérios que você deve considerar ao escolher ETFs:

– Classe de ativos: lembre-se, nós queremos Stocks e REITs. Então, para Stocks, vamos selecionar EFTs do tipo US Large Caps que compreende as grandes empresas dos Estados Unidos; já para REITs, US Real State.

– Escala: quanto mais boas ações ou mais REITs, melhor. Assim, vamos observar para cada ETF o seu AUM, Assets Under Management ou ativos sob gestão. Ou seja, quanto maior AUM, mais ativos sob gestão e mais seguro é o investimento.

– Taxa: quanto menor a taxa, melhor é o ETF.

A ideia aqui é, então, buscar ETFs que atendam esses critérios.

Selecionando ETFs na prática

Como eu não faço serviço pela metade, vou utilizar os critérios para selecionar com você os melhores ETFs. Mas atenção, isso não é uma recomendação de investimento, e sim uma aplicação da metodologia.

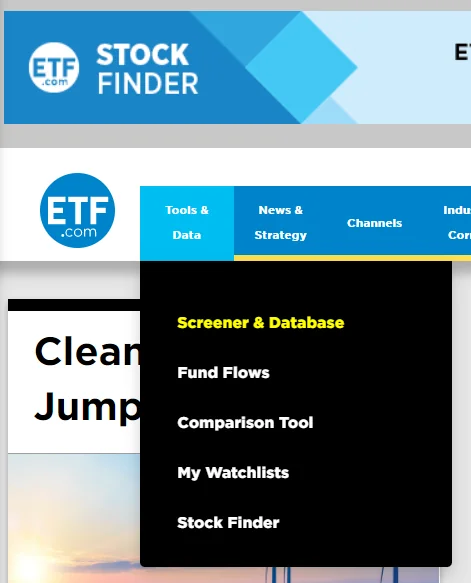

O site que vamos usar para selecionar é o ETF.COM. Vou selecionar contigo um Large Caps e um Real State usando os nossos critérios.

Large Caps

Ao acessar o site, o primeiro passo deve ser, no menu Tools & Data, selecionar Screener & Database.

Um vez selecionado Screener & Database, há uma relação com todos os ETFs – mais de dois mil. É hora de filtrar esses resultados. O primeiro filtro a se selecionar é o Asset Class, vamos escolher “Equity”, que compreende empresas e imóveis. Um segundo filtro é o Segment, onde vamos selecionar “U.S. – Large Cap”. Repare na imagem a seguir que a quantidade de ETFs reduziu para pouco mais de 300. Ou seja, uma redução próxima a 70%.

Agora os outros dois critérios. Pela escala – ou AUM –, os três primeiros ativos são excelentes. Qualquer um deles atenderia esse critério. Seguimos então para o critério seguinte, taxas, apresentadas no site na coluna Expense Ratio.

Entre os três, aquele que apresenta taxa mais alta é o SPY, mas, mesmo assim, é uma taxa baixíssima, de 0,09 % ao ano. Aqui se vê quão irrelevantes são as taxas, diferentes daquelas próprias dos fundos de gestão ativa.

No entanto, para aplicar a metodologia, descartamos o SPY, e ficamos com o VOO e o IVV. Qualquer um deles pode ser escolhido sem perda de desempenho. O AUM de ambos é altíssimo e a taxa é a mesma, 0,03 %. Ou seja, tanto faz um ou o outro, ambos atendem aos nossos critérios.

Só para ter uma noção, essas são algumas das ações que fazem parte do VOO (é possível consultar no mesmo site): Apple, Microsoft, Amazon, Tesla, Meta (Facebook e Instagram), NVIDIA, Berkshire, Johnson & Johnson e Alphabet (Google). Em apenas um ETF, você investe em todas essas empresas – e por uma taxa irrisória.

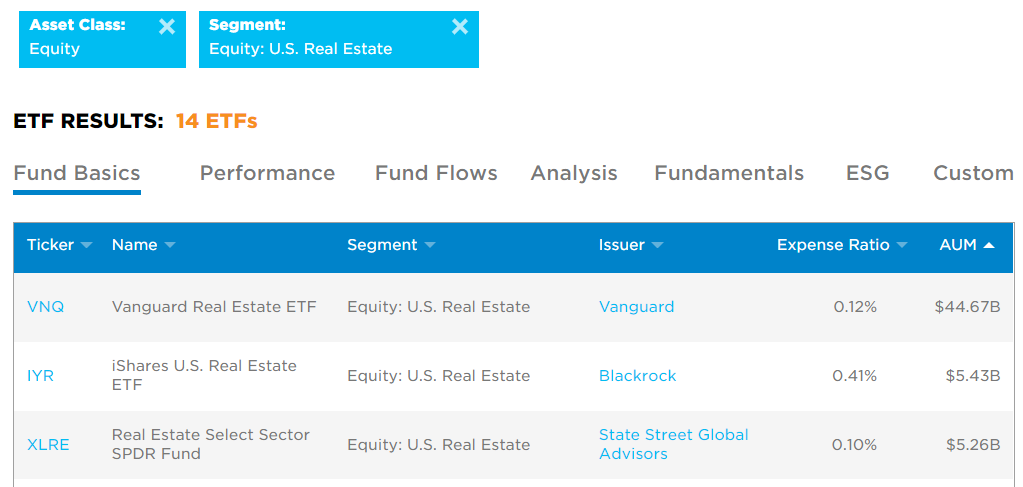

Real State

Para um ETF de REITs, o caminho é semelhante. A mudança se dá no filtro utilizado, pois, ao invés de usar U.S. Large Cap, usamos U.S. Real State, resumindo os ETFs em 14:

Ao aplicar os critérios, selecionamos os três de maior AUM. Quanto à taxa, o XLRE é melhor (0,10 %), porém o AUM do VNQ é bem superior, enquanto a taxa é semelhante, 0,12 %.

Conclusão

Agora você não tem mais desculpas para não começar a investir no exterior. ETFs são o melhor caminho para dar o primeiro passo.

Ou ainda, é a base da sua carteira no exterior. Sim, há um intermediário, porém, seu custo insignificante perto do benefício do acesso às maiores empresas e aos maiores imóveis, com apenas dois investimentos.

Mas claro, esse é o feijão com arroz, é o básico. É o primeiro passo. Se você quiser saber mais sobre investir no exterior e investimentos em geral, faça parte do nosso Grupo de Verdade. Toda semana tem conteúdo novo por lá!