A Selic subiu e agora? Você sabe o que isso quer dizer? É hora de migrar para renda fixa? Descubra tudo isso no post de hoje!

Fala, meu caro! O que eu vou ensinar aqui ainda será válido independentemente de quanto subir ou cair a taxa Selic. Isso porque trata-se de um conceito global que tem se mantido nas últimas décadas. Esse conceito vai levá-lo a tomar a decisão correta: se você migra parte do seu dinheiro da renda variável para a renda fixa ou não.

Selic subiu: Por que as pessoas querem investir mais na renda fixa?

A Selic é a taxa básica de juros. A grande maioria dos investimentos – como a poupança, o tesouro Selic, os fundos DI (fundos de renda fixa) – têm seu rendimento ligado a ela. Logo, quando a taxa Selic aumenta, o CDI, que é a taxa referência para todos esses investimentos de renda fixa, também sobe.

Mas para você entender a resposta da pergunta acima, terá de compreender alguns conceitos.

Saiba mais sobre renda fixa e sua função em uma carteira de investimentos

Diferença entre resultado nominal e ganho real

Vamos começar com um exemplo: um dos seus investimentos de renda fixa paga 10% ao ano. Assim, se você colocar R$1.000,00, terá R$1.100,00 no final do ano. Esse é o seu rendimento nominal, aquele que está com o nome no próprio investimento feito por você.

Mas existe uma diferença desse ganho nominal para o ganho real. Este último é o ganho nominal menos a inflação do período. Então, se nesse mesmo ano que você teve um ganho nominal de 10%, a inflação foi de 5%, ou seja, o dinheiro perdeu 5% de poder de compra, o seu ganho real será o nominal de 10% menos a inflação de 5%, o que resulta em 5% de ganho real.

Entender essa diferença é fundamental para compreender por que você deve ou não movimentar investimentos de renda variável para renda fixa.

Ok, Selic subiu, mas você sabe como ela funciona?

O conceito fundamental a ser entendido é que a taxa Selic é uma ferramenta monetária do governo. Ele utiliza esse juro para controlar a inflação: se o governo sobe essa taxa, ele tende a controlar mais a inflação; se essa taxa baixa, o governo corre o risco de perder o controle dela e pode acabar pagando para emprestar dinheiro.

Quando essa taxa está muito baixa, significa que o governo está pagando pouco. O dinheiro parado está rendendo pouco e tende a ir para o mercado. Quando isso acontece, o valor das coisas sobe, pois, uma vez que a demanda pelos serviços aumenta, a oferta de produtos continua a mesma. Portanto, se a taxa Selic cai muito, corre-se o risco de inflação e, se esta sobe, a taxa Selic aumenta também para manter o controle.

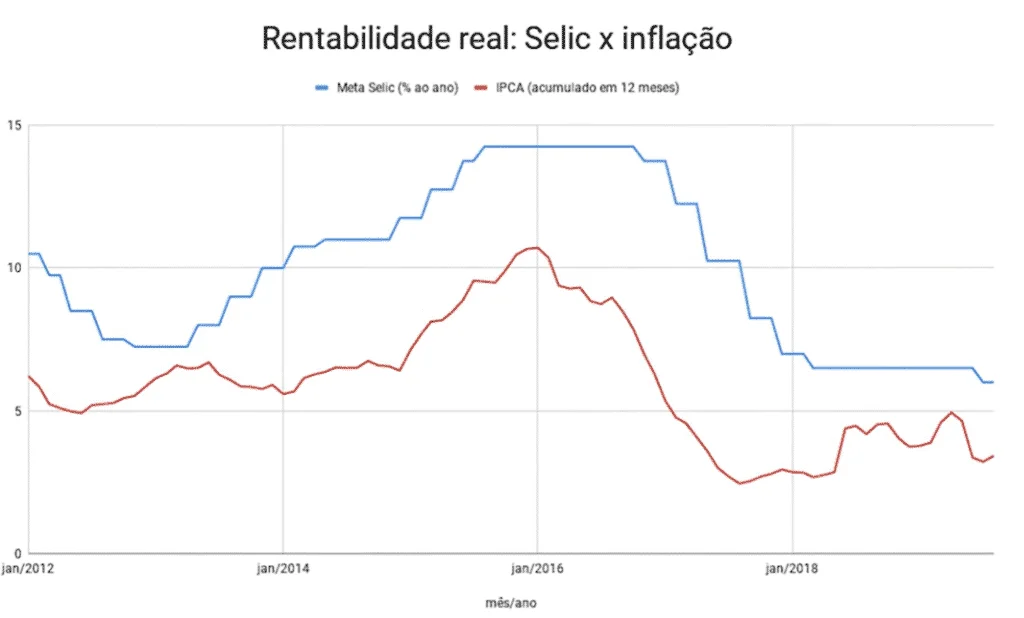

Ao observar o gráfico que mostra como se comporta a taxa Selic e a inflação ao longo do tempo, percebe-se que uma acompanha a outra. Isso se dá pelo simples fato de que essa taxa é uma ferramenta utilizada pelo governo para controlar a inflação. Logo, ele não vai deixar que a inflação dispare com a taxa Selic baixa; se uma sobe, a outra a acompanha.

Selic subiu? Inflação sobe também!

Então, nunca haverá um descolamento muito grande, como uma taxa Selic de 15% com uma inflação de 0%, por exemplo. Selic subiu? Inflação também sobe. Ambas sempre estarão praticamente em paralelo.

Sendo assim, se sempre que a Selic está subindo a inflação também está e se o juro real – quanto você ganha na prática – é o tesouro Selic menos a inflação (e quando um está subindo, o outro também sobe), no final, o juro real fica o mesmo.

Se você tem uma taxa Selic de 5% e um ano em que a inflação foi 0%, você terá um rendimento real de 5%. Se você passa por um período de taxa Selic de 15%, mas a inflação está em 10%, seu ganho real será os mesmos 5%. Na prática, mesmo que a taxa Selic aumente, o seu rendimento real sempre será muito baixo investindo na renda fixa.

Aqui chega-se à conclusão de que a renda fixa não vai multiplicar o seu patrimônio ao longo do tempo, vai no máximo manter o seu poder de compra.

Qual é a solução para ganhar dinheiro mesmo com a inflação alta?

A solução é investir em ativos ligados à economia real, empresas e imóveis, que são as Ações e Fundos de Investimentos Imobiliários (FIIS), com a clareza e o conhecimento de quem sabe o que está fazendo, além de estar pensando a longo prazo.

Esses são os ativos que vão, de fato, proteger você da inflação no rendimento real. Isso acontece porque essas empresas e esses imóveis repassam a inflação para o seu consumidor final. Os contratos de aluguel dos FIIs são ajustados de acordo com o IPCA ou IGP-M, dois índices da inflação, assim, automaticamente ela recairá sob o inquilino.

Por isso, se você quer multiplicar o patrimônio ao longo do tempo, o “segredo” é investir em renda variável, principalmente em empresas e imóveis por meio das ações, dos FIIs. Um próximo passo seria o investimento no exterior – stocks, REITs, ETFs etc.

Confira as 3 vantagens de investir no exterior.

A renda fixa sempre vai ter a função de manter o seu patrimônio – o seu poder de compra ao longo do tempo – e, principalmente, dar liquidez. O Tesouro Selic, por exemplo, oferece a você a liquidez de poder sacar a qualquer hora, ter a sua reserva de emergência e realizar alguma compra emergencial. Por isso mesmo é um dos melhores investimentos para iniciantes.

Existe ainda o tesouro IPCA+, que vai manter o seu poder de compra ao longo do tempo, superando – ao menos um pouco – a inflação, mas nada além disso.

A única coisa que tem poder de fato para multiplicar o seu patrimônio ao longo do tempo é a renda variável, por isso, a longo prazo, invista com foco em ações e FIIs, pois nada irá superá-los independentemente de quanto estiver a taxa Selic.

Quer saber mais sobre Selic, ações e outros investimentos? Faça parte do nosso Grupo de Verdade e tenha acesso a conteúdos novos toda semana!